1.?半導(dǎo)體行業(yè)高景氣延續(xù),國(guó)內(nèi)政策大力支持

1.1半導(dǎo)體行業(yè)市場(chǎng)規(guī)模巨大,國(guó)內(nèi)半導(dǎo)體產(chǎn)業(yè)快速發(fā)展

半導(dǎo)體行業(yè)是現(xiàn)代科技的象征,伴隨著近幾十年現(xiàn)代科技行業(yè)日新月異的進(jìn)步,以集成電路(IC)為主的半導(dǎo)體行業(yè)市場(chǎng)規(guī)模也不斷增長(zhǎng),現(xiàn)在已經(jīng)成為了全球經(jīng)濟(jì)的重要支柱行業(yè)之一。據(jù)世界貿(mào)易半導(dǎo)體協(xié)會(huì)(WSTS)統(tǒng)計(jì),2013 年全球半導(dǎo)體行業(yè)市場(chǎng)規(guī)模達(dá)到3043 億美元,首次突破3000 億美元大關(guān),較2012 年的2916 億美元增長(zhǎng)4.4%。這也是半導(dǎo)體行業(yè)繼2011 和2012 連續(xù)兩年疲軟之后再次恢復(fù)正增長(zhǎng)的一年。

半導(dǎo)體行業(yè)處于整個(gè)電子產(chǎn)業(yè)鏈的最上游,從而也是電子行業(yè)中受經(jīng)濟(jì)波動(dòng)影響最大的一個(gè)行業(yè)。整個(gè)半導(dǎo)體行業(yè)的產(chǎn)值增速與全球GDP 的增長(zhǎng)速度高度相關(guān),這一點(diǎn)已經(jīng)有很多論文進(jìn)行了論證,這里就不再贅述。因此,半導(dǎo)體產(chǎn)業(yè)整體周期性較為顯著。

圖:全球半導(dǎo)體市場(chǎng)規(guī)模超過3000億美元

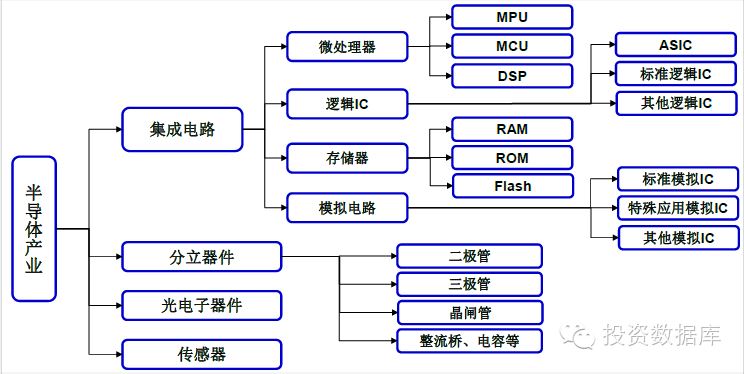

半導(dǎo)體行業(yè)產(chǎn)品種類也非常繁多,被廣泛運(yùn)用于各行各業(yè)。半導(dǎo)體產(chǎn)業(yè)根據(jù)不同的產(chǎn)品分類主要包括集成電路、分立器件、光電子器件和傳感器等四個(gè)大類。其中,集成電路為整個(gè)半導(dǎo)體產(chǎn)業(yè)核心,可以進(jìn)一步分為微處理器、邏輯IC、存儲(chǔ)器、模擬電路等四個(gè)子領(lǐng)域。

圖:半導(dǎo)體產(chǎn)品種類非常多

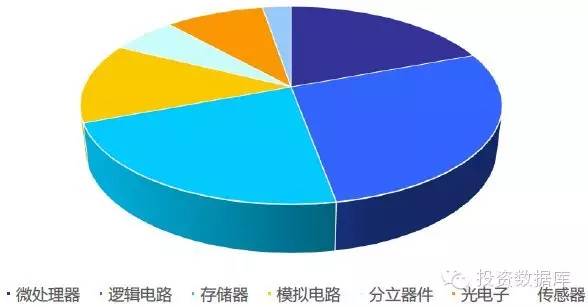

按照半導(dǎo)體產(chǎn)品分類,2013 年全球集成電路、分立器件、光電子器件、傳感器市場(chǎng)規(guī)模分別為2507 億、182 億、275 億和80 億美元,占比分別為82%、6%、9%和3%。在集成電路行業(yè)中,微處理器、邏輯IC、存儲(chǔ)器、模擬電路市場(chǎng)規(guī)模分別為587 億、848 億、673 億和399 億美元,分別占半導(dǎo)體行業(yè)的19%、28%、22%和13%。

圖:全球半導(dǎo)體分產(chǎn)品市場(chǎng)占比(2013年)

中國(guó)大陸半導(dǎo)體行業(yè)總體起步較晚,基數(shù)相對(duì)較低。不過,在人力成本優(yōu)勢(shì)和政策紅利的雙重推動(dòng)下,海外半導(dǎo)體大廠紛紛來大陸投資建廠,同時(shí)本土廠商也快速崛起,中國(guó)大陸半導(dǎo)體產(chǎn)業(yè)呈快速增長(zhǎng)態(tài)勢(shì)。

據(jù)中國(guó)半導(dǎo)體協(xié)會(huì)(CSIA)統(tǒng)計(jì),2013 年中國(guó)大陸半導(dǎo)體產(chǎn)業(yè)市場(chǎng)規(guī)模為3974 億元,較2012 年的3548億元增長(zhǎng)12%。過去十年,中國(guó)大陸半導(dǎo)體產(chǎn)業(yè)市場(chǎng)規(guī)模年復(fù)合增長(zhǎng)率為19.2%,顯著高于全球6.2%的增長(zhǎng)速度。

圖:中國(guó)大陸半導(dǎo)體市場(chǎng)規(guī)模近4000億元

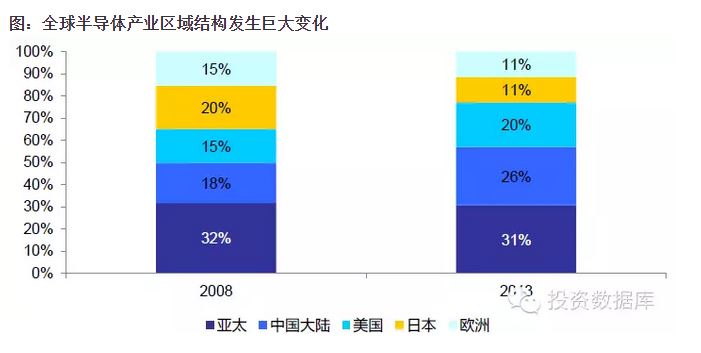

隨著中國(guó)大陸半導(dǎo)體產(chǎn)業(yè)的快速發(fā)展,全球半導(dǎo)體產(chǎn)業(yè)區(qū)域結(jié)構(gòu)發(fā)生了巨大變化。中國(guó)大陸半導(dǎo)體產(chǎn)業(yè)過去五年市場(chǎng)占比大幅提升8 個(gè)百分點(diǎn),從2008 年的18% 上升到了2013 年的26%;美國(guó)半導(dǎo)體產(chǎn)業(yè)作為全球行業(yè)領(lǐng)軍者,市場(chǎng)占比也不斷提升,過去五年上升了5 個(gè)百分點(diǎn)到20%。

與中國(guó)大陸和美國(guó)半導(dǎo)體產(chǎn)業(yè)繁榮度不斷提升相對(duì)應(yīng)的則是日本半導(dǎo)體產(chǎn)業(yè)的沒落,從2008 年的市場(chǎng)占比20%大幅下降到2013年的11%。這主要是因?yàn)槿毡景雽?dǎo)體業(yè)國(guó)際化程度不高,過分注重國(guó)內(nèi)市場(chǎng),不走國(guó)際市場(chǎng),產(chǎn)業(yè)發(fā)展存在局限性;另一方面是產(chǎn)業(yè)鏈過長(zhǎng),終端環(huán)節(jié)的不景氣影響到上游環(huán)節(jié);還有就是企業(yè)的終生雇傭制。從而使得日本半導(dǎo)體企業(yè)成本高企,在全球市場(chǎng)上缺乏競(jìng)爭(zhēng)力。而去年日元對(duì)美元的大幅貶值,更是加劇了日本半導(dǎo)體產(chǎn)業(yè)的衰退。在全球半導(dǎo)體產(chǎn)業(yè)增長(zhǎng)4.4%的情況下,日本半導(dǎo)體產(chǎn)業(yè)大幅下滑了約15%。

圖:全球半導(dǎo)體產(chǎn)業(yè)區(qū)域結(jié)構(gòu)發(fā)生巨大變化

1.2半導(dǎo)體指數(shù)屢創(chuàng)新高,北美BB值連續(xù)7個(gè)月高于1.0

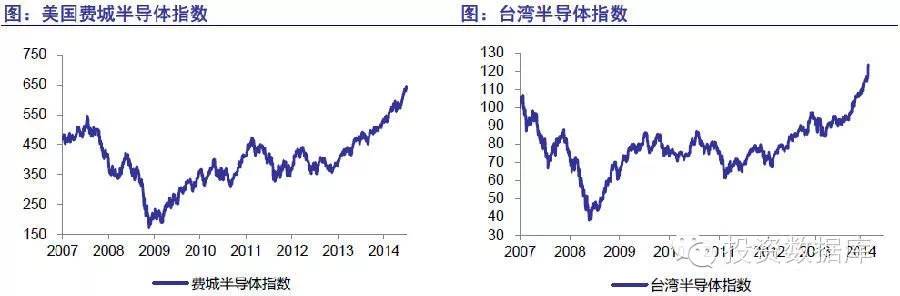

全球宏觀經(jīng)濟(jì)在2008年次貸危機(jī)之后,各國(guó)經(jīng)過多年的共同努力,現(xiàn)在已經(jīng)逐步開始復(fù)蘇。半導(dǎo)體作為典型的周期性行業(yè),與全球宏觀經(jīng)濟(jì)基本保持一致。全球最重要的半導(dǎo)體行業(yè)指標(biāo),美國(guó)費(fèi)城半導(dǎo)體指數(shù)已經(jīng)從2008 年底的最低167 點(diǎn)大幅反彈到現(xiàn)在的接近650 點(diǎn),已經(jīng)超過了2007 年的高點(diǎn),并在近期屢創(chuàng)新高。該指標(biāo)是由在美國(guó)上市的20 家主要半導(dǎo)體公司股價(jià)加權(quán)計(jì)算所得,其大幅上漲反映了半導(dǎo)體公司股票受到市場(chǎng)熱捧,充分說明了行業(yè)的高景氣度。臺(tái)灣半導(dǎo)體指數(shù)近期也上漲到了125 點(diǎn),超過了2007 年的高點(diǎn),也同樣是在不斷創(chuàng)出歷史新高,進(jìn)一步驗(yàn)證了全球半導(dǎo)體行業(yè)處于高景氣度。

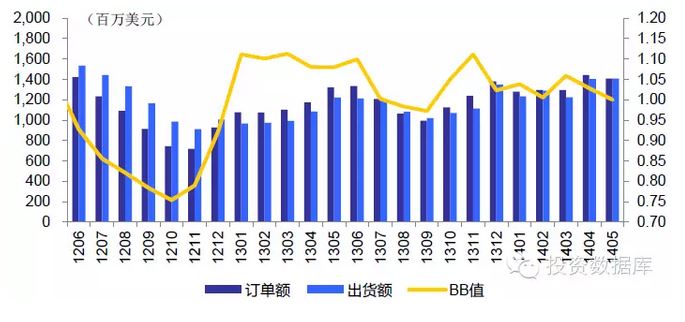

北美半導(dǎo)體設(shè)備制造商BB 值(Bookings to Billings)是判斷半導(dǎo)體行業(yè)景氣周期的重要領(lǐng)先指標(biāo)。該指標(biāo)自從2013 年1 月超過1.0 之后,近16 個(gè)月中的14 個(gè)月處于1.0 以上的行業(yè)高景氣區(qū)域,最近更是連續(xù)8 個(gè)月不低于1.0。這預(yù)示著半導(dǎo)體行業(yè)目前還處于景氣度持續(xù)上升周期,未來行業(yè)高景氣度還將延續(xù)。

圖:北美半導(dǎo)體設(shè)備制造商BB值

1.3國(guó)內(nèi)政策對(duì)半導(dǎo)體行業(yè)支持力度進(jìn)一步加大

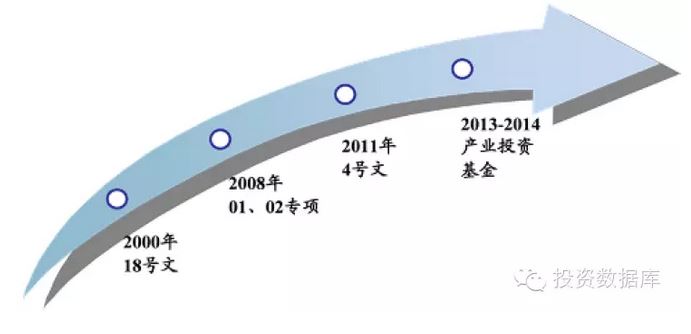

半導(dǎo)體集成電路行業(yè)作為整個(gè)電子信息技術(shù)行業(yè)的基礎(chǔ),國(guó)內(nèi)政府一直保持高度重視。在過去十多年時(shí)間里,對(duì)于集成電路行業(yè)的發(fā)展不斷給予政策支持。而近期受到棱鏡門事件的刺激,國(guó)家更是把集成電路發(fā)展上升到了國(guó)家安全戰(zhàn)略的高度,將較之前給予更大的扶持。

2000年,國(guó)務(wù)院出臺(tái)的18號(hào)文《鼓勵(lì)軟件產(chǎn)業(yè)和集成電路產(chǎn)業(yè)發(fā)展的若干政策》(國(guó)發(fā)[2000]18 號(hào)),在審批程序、稅收支持、進(jìn)出口等方面給予了集成電路行業(yè)重點(diǎn)扶持。不過,關(guān)于集成電路增值稅優(yōu)惠的政策在2005年后由于美國(guó)抗議有違世貿(mào)規(guī)則停止執(zhí)行。

2008年,國(guó)家在863 計(jì)劃、 973 計(jì)劃和《國(guó)家中長(zhǎng)期科學(xué)和技術(shù)發(fā)展觃劃綱要(2006-2020 年)》中通過重大科技專項(xiàng)的方式對(duì)集成電路行業(yè)研究和產(chǎn)業(yè)發(fā)展給予重點(diǎn)支持。其中最重要的是01、02專項(xiàng),01專項(xiàng)提出了到 2020 年,我國(guó)在高端通用芯片、基礎(chǔ)軟件和核心電子器件領(lǐng)域基本形成具有國(guó)際競(jìng)爭(zhēng)力的高新技術(shù)研發(fā)與創(chuàng)新體系;02專項(xiàng)提出在十二五期間重點(diǎn)進(jìn)行45-22納米關(guān)鍵制造裝備攻關(guān),開發(fā) 32-22納米 CMOS 工藝、90-65納米特色工藝,開展 20-14 納米前瞻性研究,形成65-45 納米裝備、材料、工藝配套能力及集成電路制造產(chǎn)業(yè)鏈,進(jìn)一步縮小與世界先進(jìn)水平差距,裝備和材料占國(guó)內(nèi)市場(chǎng)的份額分別達(dá)到10%和20%,開拓國(guó)際市場(chǎng)。

2011年,國(guó)務(wù)院再次出臺(tái)4號(hào)文 《進(jìn)一步鼓勵(lì)軟件產(chǎn)業(yè)和集成電路產(chǎn)業(yè)發(fā)展的若干政策》(國(guó)發(fā)[2011]4號(hào)),在原有18號(hào)文的基礎(chǔ)上再次強(qiáng)調(diào)了對(duì)集成電路行業(yè)的重點(diǎn)支持,提出了從財(cái)稅政策、投融資、研究開發(fā)、進(jìn)出口、人才政策、知識(shí)產(chǎn)權(quán)等八個(gè)方面給予集成電路系統(tǒng)性扶持。并修正了原18號(hào)文中因外力影響導(dǎo)致的2005年后集成電路行業(yè)優(yōu)惠力度減小,以及原支持力度偏向前道工序(設(shè)計(jì)、制造)而輕后道工序(封裝測(cè)試)。

圖:國(guó)內(nèi)政策對(duì)集成電路產(chǎn)業(yè)大力支持

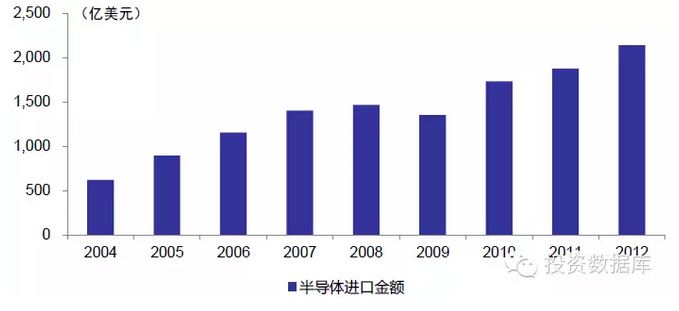

2012?年我國(guó)半導(dǎo)體進(jìn)口金額已經(jīng)超2000 億美元,現(xiàn)在每年半導(dǎo)體進(jìn)口金額已經(jīng)超過石油進(jìn)口金額,提高半導(dǎo)體國(guó)產(chǎn)化比例迫在眉睫。

圖:國(guó)內(nèi)半導(dǎo)體進(jìn)口金額超2000億美元

并且在棱鏡門事件爆發(fā)之后,國(guó)內(nèi)政府更是高度擔(dān)心國(guó)家安全問題,在軟件領(lǐng)域提出了要去IOE,而在硬件領(lǐng)域也提出了要快速提高國(guó)產(chǎn)芯片市場(chǎng)占比。工信部電子司副司長(zhǎng)彭紅兵表示,國(guó)家對(duì)半導(dǎo)體與集成電路產(chǎn)業(yè)發(fā)展高度重視,近期要密集出臺(tái)一系列扶持集成電路行業(yè)發(fā)展的政策,并透露了政策扶持的四大方向。具體包括:建立中央和各地方政府扶持政策的協(xié)調(diào)長(zhǎng)效機(jī)制;解決長(zhǎng)期困擾集成電路產(chǎn)業(yè)發(fā)展的投融資瓶頸問題,從資本市場(chǎng)尋找更多資源,用政策引導(dǎo)社會(huì)資金投入;鼓勵(lì)創(chuàng)新;加強(qiáng)對(duì)外開放,鼓勵(lì)國(guó)內(nèi)外企業(yè)積極合作,用政策引導(dǎo)提高合作質(zhì)量。

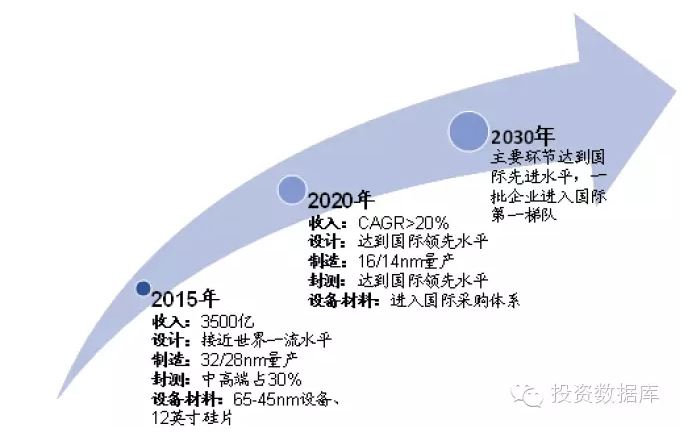

6?月24日,工信部正式公布《國(guó)家集成電路產(chǎn)業(yè)發(fā)展推進(jìn)綱要》對(duì)集成電路產(chǎn)業(yè)鏈各個(gè)環(huán)節(jié)給出了明確的發(fā)展目標(biāo)、重點(diǎn)任務(wù),表明了國(guó)家將更加注重我國(guó)集成電路產(chǎn)業(yè)鏈各環(huán)節(jié)的均衡發(fā)展,看好A 股半導(dǎo)體行業(yè)中長(zhǎng)期發(fā)展。

《綱要》明確提出了三階段發(fā)展目標(biāo):集成電路收入方面,2015 年超3500 億, 對(duì)應(yīng)兩年復(fù)合增長(zhǎng)率為18.1%,高于12/13 年11.6%和16.2%的增長(zhǎng)速度。到2020 年集成電路行業(yè)收入復(fù)合增長(zhǎng)率將超過20%,表明我國(guó)集成電路行業(yè)增速將進(jìn)一步加快。IC 設(shè)計(jì)領(lǐng)域,2015 年接近世界一流水平、2020 年達(dá)到國(guó)際領(lǐng)先水平。晶圓制造環(huán)節(jié),2015 年實(shí)現(xiàn)32/28nm 量產(chǎn),2020年16/14nm 量產(chǎn),過去制造環(huán)節(jié)是國(guó)內(nèi)集成電路發(fā)展最薄弱環(huán)節(jié),本次《綱要》提出了具體發(fā)展目標(biāo)有利于產(chǎn)業(yè)鏈的均衡發(fā)展,利好國(guó)內(nèi)集成電路全產(chǎn)業(yè)鏈。封裝測(cè)試環(huán)節(jié),2015 年中高端占30%,2020 年達(dá)到國(guó)際領(lǐng)先水平。

圖: 國(guó)內(nèi)集成電路未來三階段發(fā)展目標(biāo)

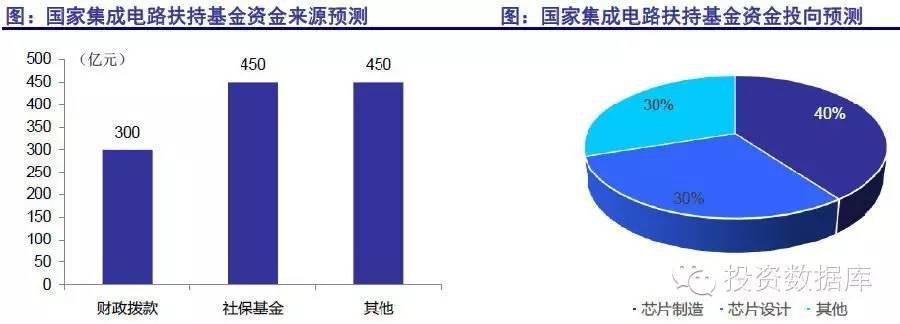

此外,本次政府開始直接在資金層面上給予半導(dǎo)體產(chǎn)業(yè)支持。繼去年年底北京成立規(guī)模300 億元的集成電路發(fā)展股權(quán)基金之后,據(jù)接近工信部的手機(jī)中國(guó)聯(lián)盟秘書長(zhǎng)王艷輝透露,國(guó)家還將成立總額度達(dá)1200 億元的集成電路扶持基金,時(shí)間區(qū)間為2014~2017 年。按照目前擬定的細(xì)則,扶持基金由財(cái)政撥款300 億元、社保基金450 億元、其他450 億元組成,國(guó)開行負(fù)責(zé)組建基金公司統(tǒng)籌,其中40%投入芯片制造, 30%投入芯片設(shè)計(jì)。

1.4A股半導(dǎo)體產(chǎn)業(yè)鏈投資機(jī)會(huì)降臨

受益于全球半導(dǎo)體產(chǎn)業(yè)處于高景氣周期和國(guó)內(nèi)政府進(jìn)一步加大對(duì)半導(dǎo)體產(chǎn)業(yè)的政策和資金支持,我們認(rèn)為國(guó)內(nèi)半導(dǎo)體產(chǎn)業(yè)將持續(xù)處于快速增長(zhǎng)態(tài)勢(shì),為產(chǎn)業(yè)鏈上的公司實(shí)現(xiàn)高速增長(zhǎng)創(chuàng)造了良好的條件。

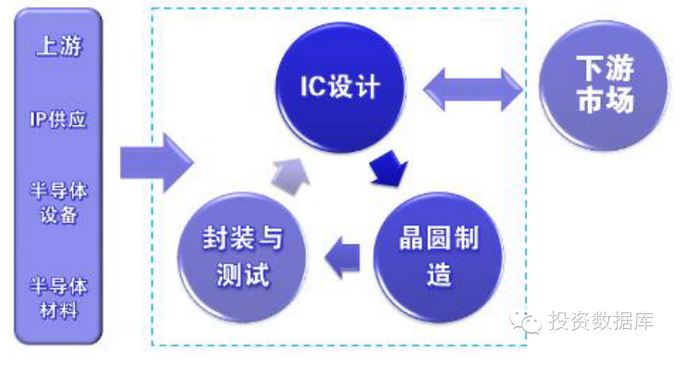

圖: 半導(dǎo)體產(chǎn)業(yè)鏈

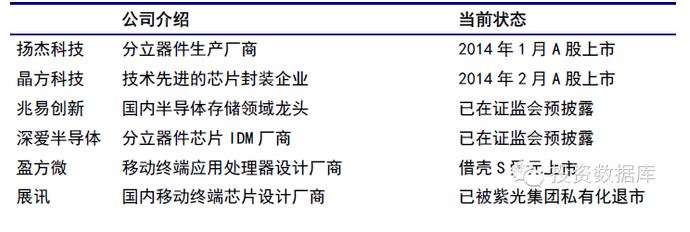

更為重要的是,過去A股上市半導(dǎo)體公司數(shù)量較少,可供投資者選擇的優(yōu)質(zhì)投資標(biāo)的更加稀少,這成為了二級(jí)市場(chǎng)上抑制半導(dǎo)體股票投資的重要原因。不過,近期隨著A股IPO政策的放開,未來將會(huì)有越來越多的半導(dǎo)體公司在A股上市,可供A股投資者選擇的優(yōu)質(zhì)半導(dǎo)體投資標(biāo)的將會(huì)越來越豐富。IPO重啟后,今年年初已有揚(yáng)杰科技和晶方科技兩家公司順利上市。即將上市的公司有已經(jīng)在證監(jiān)會(huì)進(jìn)行預(yù)披露的半導(dǎo)體公司兆易創(chuàng)新和深愛半導(dǎo)體,借殼S舜元的盈方微。未來,有望在A股上市的半導(dǎo)體公司,還有展訊、銳迪科、美新半導(dǎo)體、瀾起科技等在美國(guó)進(jìn)行私有化退市的公司。后續(xù)還將有越來越多的半導(dǎo)體優(yōu)質(zhì)公司上市。

綜合行業(yè)景氣度上行、政策支持力度加大、上市公司標(biāo)的優(yōu)化三大邏輯,我們認(rèn)為A股半導(dǎo)體產(chǎn)業(yè)鏈公司將存在巨大的投資機(jī)會(huì)。

表:近期或者未來有望在A股上市的半導(dǎo)體廠商

2.?半導(dǎo)體封測(cè)環(huán)節(jié)投資機(jī)會(huì)已經(jīng)來臨

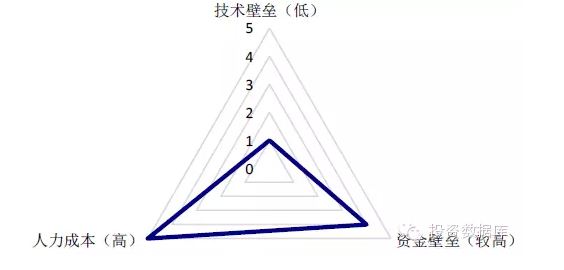

在整個(gè)半導(dǎo)體產(chǎn)業(yè)鏈上,芯片封裝與測(cè)試環(huán)節(jié)相對(duì)技術(shù)壁壘較低,對(duì)人力成本要求較高,國(guó)內(nèi)半導(dǎo)體廠商在這個(gè)環(huán)節(jié)最易實(shí)現(xiàn)突破,從而國(guó)內(nèi)半導(dǎo)體封測(cè)環(huán)節(jié)在整個(gè)半導(dǎo)體產(chǎn)業(yè)鏈上發(fā)展速度最快。半導(dǎo)體封裝技術(shù)演進(jìn)上, Bumping、WLCSP 和TSV 是當(dāng)前主流先進(jìn)封裝技術(shù)市場(chǎng)前景廣闊,同時(shí)這三項(xiàng)技術(shù)的融合也是未來向3D SiP 封裝發(fā)展趨勢(shì)的技術(shù)基礎(chǔ)。現(xiàn)在,國(guó)內(nèi)已上市的封測(cè)公司如長(zhǎng)電科技、華天科技、晶方科技等都掌握了這些先進(jìn)技術(shù),在未來的發(fā)展中具有競(jìng)爭(zhēng)優(yōu)勢(shì)。

2.1封測(cè)環(huán)節(jié)技術(shù)壁壘相對(duì)較低,適合國(guó)內(nèi)企業(yè)快速追趕

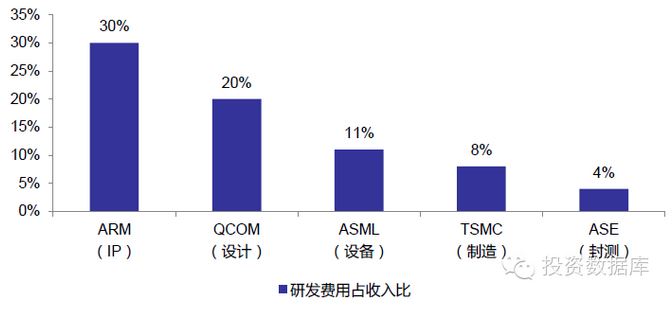

半導(dǎo)體產(chǎn)業(yè)作為現(xiàn)代新技術(shù)發(fā)展的基礎(chǔ),一直處于高科技領(lǐng)域發(fā)展的前沿,整條半導(dǎo)體產(chǎn)業(yè)鏈對(duì)技術(shù)研發(fā)都有非常高的要求,需要高額的研發(fā)費(fèi)用來不斷進(jìn)行技術(shù)創(chuàng)新從而維持在行業(yè)內(nèi)的競(jìng)爭(zhēng)力。

從半導(dǎo)體整條產(chǎn)業(yè)鏈來看,上游IP 供應(yīng)和IC 設(shè)計(jì)兩個(gè)環(huán)節(jié)技術(shù)壁壘最高,半導(dǎo)體設(shè)備和晶圓制造環(huán)節(jié)技術(shù)壁壘次之,封測(cè)行業(yè)在產(chǎn)業(yè)鏈上相對(duì)最低。IP 供應(yīng)龍頭ARM 和FablessIC設(shè)計(jì)龍頭高通每年研發(fā)費(fèi)用占收入比重分別高達(dá)30%和20%;半導(dǎo)體設(shè)備龍頭ASML 和Foundry 龍頭臺(tái)積電每年研發(fā)費(fèi)用率則分別為11%和8%。而封測(cè)龍頭日月光每年的研發(fā)費(fèi)用占收入比例僅為4%左右。

圖:半導(dǎo)體產(chǎn)業(yè)鏈上封測(cè)環(huán)節(jié)技術(shù)壁壘相對(duì)較低

并且與半導(dǎo)體產(chǎn)業(yè)鏈上其他環(huán)節(jié)相比較,封測(cè)環(huán)節(jié)在資本投入上有較高的壁壘,僅低于晶圓制造環(huán)節(jié),同樣需要大量資金投入修建廠房和購買設(shè)備,日月光近三年平均資本支出占到公司收入的22.1%。

人力成本方面,封測(cè)環(huán)節(jié)屬于勞動(dòng)力密集型,對(duì)人力成本有很高的要求。日月光的直接人工成本占收入的比例為8.9%,較臺(tái)積電高1.9 個(gè)百分點(diǎn)。員工比例上,日月光制造人員占公司總員工人數(shù)的57.2%,遠(yuǎn)高于臺(tái)積電的41.1%。這也是為什么英特爾選擇在中國(guó)進(jìn)行投資時(shí),把Foundry 建在大連,而封測(cè)廠則建在了我國(guó)人力成本相對(duì)較低的成都。

綜合來看,在整個(gè)半導(dǎo)體產(chǎn)業(yè)鏈上,封測(cè)環(huán)節(jié)技術(shù)壁壘最低,中國(guó)廠商最易切入并追趕行業(yè)龍頭企業(yè);人力成本要求高,中國(guó)廠商相對(duì)于歐美廠商具有巨大的競(jìng)爭(zhēng)優(yōu)勢(shì);資本壁壘較高,這一點(diǎn)正好符合政府成立產(chǎn)業(yè)發(fā)展基金,通過直接的資金支持能夠快速推動(dòng)我國(guó)半導(dǎo)體封測(cè)產(chǎn)業(yè)高速發(fā)展。

圖:封測(cè)環(huán)節(jié)在半導(dǎo)體產(chǎn)業(yè)鏈中的相對(duì)進(jìn)入壁壘

2.2國(guó)內(nèi)封測(cè)行業(yè)占據(jù)主導(dǎo),內(nèi)資廠商市場(chǎng)空間巨大

由于封測(cè)行業(yè)技術(shù)壁壘相對(duì)較低,對(duì)人力成本要求更高,因此這個(gè)環(huán)節(jié)最有利于中國(guó)公司切入半導(dǎo)體產(chǎn)業(yè)鏈。在過去十年時(shí)間里,我國(guó)集成電路產(chǎn)業(yè)中封裝環(huán)節(jié)一直占據(jù)主導(dǎo)地位,占比始終保持在40%以上的高水平,遠(yuǎn)高于全球16%的占比。2013 年, 全國(guó)集成電路封測(cè)行業(yè)的市場(chǎng)規(guī)模為1099 億元,較2012 年的1036 億元增長(zhǎng)6.1%。

圖:集成電路封測(cè)行業(yè)一直占據(jù)行業(yè)主導(dǎo)地位

不過,目前國(guó)內(nèi)半導(dǎo)體封測(cè)企業(yè)數(shù)量眾多,行業(yè)集中度并不高。并且大的封裝測(cè)試企業(yè)仍然以外資半導(dǎo)體廠商為主,在前十中有8 家為外資公司,僅英特爾一家市占率就接近20%。內(nèi)資廠商就只有江蘇新潮科技(長(zhǎng)電科技母公司)和南通華達(dá)微電子兩家。從這一點(diǎn)就可以看出,現(xiàn)在在封測(cè)環(huán)節(jié)國(guó)內(nèi)廠商與海外廠商仍然有較大差距。這也從另外一面表明國(guó)內(nèi)封測(cè)廠商市場(chǎng)空間仍然巨大。

表:2012年國(guó)內(nèi)十大半導(dǎo)體封裝測(cè)試企業(yè)

2.3先進(jìn)封裝技術(shù)引領(lǐng)發(fā)展趨勢(shì),投資機(jī)會(huì)就在當(dāng)下

半導(dǎo)體封測(cè)技術(shù)在過去幾十年時(shí)間里一直緊隨半導(dǎo)體設(shè)計(jì)和制造技術(shù)的發(fā)展不斷演進(jìn),其技術(shù)的進(jìn)步主要體現(xiàn)在兩個(gè)維度:一是IC的I/O引腳數(shù)不斷增多,二是IC的內(nèi)核面積與封裝面積之比越來越高。

最初的DIP(雙列直插式封裝)芯片封裝技術(shù)I/O引腳數(shù)量很少,一般不超過100個(gè),Intel早期的CPU4004、8008、8086、8088等都采用了DIP封裝。而到了BGA(球形觸點(diǎn)陳列)封裝技術(shù)不僅大大增加了芯片的I/O引腳數(shù),可以達(dá)到1000個(gè),而且還提高了引腳之間的間距,能夠提高最終產(chǎn)品生產(chǎn)的良率,Intel集成度很高的CPU Pentium、Pentium Pro、Pentium Ⅱ都選擇的這一技術(shù)。

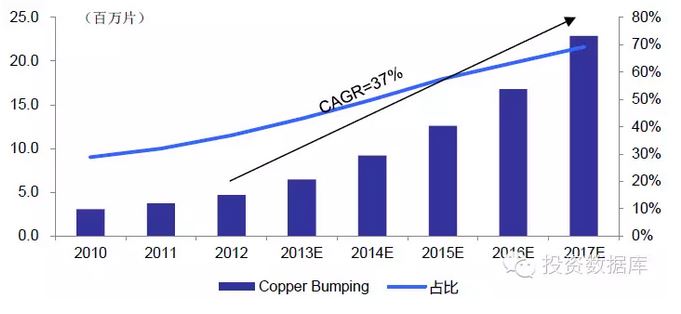

當(dāng)芯片制程來到40nm及以下時(shí),傳統(tǒng)的Wire Bonding和Flip Chip技術(shù)難以實(shí)現(xiàn)芯片與外部的連接。而Copper Bumping技術(shù)則能將原來100-200um的Pitch降低到50-100um的Pitch,從而成為了先進(jìn)制程的唯一選擇,從而成為了全球封測(cè)大廠必爭(zhēng)之地。

據(jù)YoleDeveloppement預(yù)計(jì),2017年全球CopperBumping市場(chǎng)規(guī)模將達(dá)到2300萬片/年(12英寸晶圓折算,后同),對(duì)應(yīng)2012年不到500萬片/年的市場(chǎng)規(guī)模年復(fù)合增長(zhǎng)率高達(dá)38%。這主要受益于Bumping技術(shù)本身市場(chǎng)規(guī)模年復(fù)合20%以上的快速增長(zhǎng),以及Copper Bumping技術(shù)對(duì)其他材料Bumping技術(shù)的逐漸替代,Copper Bumping占比將從2012年的37%提升到2017年的69%。按12英寸Copper Bumping芯片250美元價(jià)格估計(jì),屆時(shí)市場(chǎng)規(guī)模將達(dá)近60億美元。

在CopperBumping領(lǐng)域全球IDM大廠Intel技術(shù)最為領(lǐng)先,產(chǎn)能近300萬片/年,占全球一半以上;專業(yè)代工封測(cè)大廠中Amkor技術(shù)優(yōu)勢(shì)明顯,基本能夠做到直徑40~50um水平,產(chǎn)能近90萬片/年;日月光在這一領(lǐng)域快速追趕,近兩年產(chǎn)能快速上量。國(guó)內(nèi)封測(cè)廠商中長(zhǎng)電先進(jìn)領(lǐng)跑,年產(chǎn)能約為48萬片/年,華天西鈦緊隨其后,預(yù)計(jì)今年年底產(chǎn)能達(dá)6萬片/年。

圖:CopperBumping市場(chǎng)規(guī)模快速提升(12英寸晶圓折算)

另外,隨著芯片體積的不斷縮小,對(duì)IC 封裝的內(nèi)核面積與封裝面積之比也提出了越來越高的要求。最初的DIP 封裝后產(chǎn)品大約是裸芯片面積的100 倍。而后來提出了CSP 封裝標(biāo)準(zhǔn),即產(chǎn)品面積不大于裸芯片面積的1.2 倍,這樣能夠大大提高PCB 上的集成度,減小電子器件的體積和重量,一些較為先進(jìn)的BGA 封裝技術(shù)已經(jīng)能夠達(dá)到這一標(biāo)準(zhǔn)。現(xiàn)在為了能夠進(jìn)一步提高內(nèi)核面積與封裝面積之比,IC封裝技術(shù)開始由原來的平面封裝向2.5D 和3D 封裝技術(shù)演進(jìn)。

3D?封裝技術(shù)是Moore 定律延續(xù)的最優(yōu)選擇。隨著芯片制程工藝的不斷縮小,現(xiàn)在已經(jīng)快接近理論極限值,要想依靠制程工藝的繼續(xù)減小來延續(xù)摩爾定律變得越來越困難。而3D 封裝技術(shù)通過將更多芯片裸片立體封裝進(jìn)入同一塊芯片內(nèi),能夠快速使芯片內(nèi)晶體管數(shù)量成本增加,從而使Moore 定律得以延續(xù)。

在過去幾年,3D 封裝技術(shù)快速演進(jìn),從最初比較單一的圖像傳感器和記憶體逐漸向具有系統(tǒng)性功能的邏輯電路和微處理器發(fā)展。并且新品啊之間的垂直互聯(lián)最小間距也大幅縮小,由幾百微米迅速縮減到數(shù)十微米。

據(jù)YoleDeveloppement 估計(jì),2012 年全球3D TSV晶圓產(chǎn)值為39 億美元,滲透率僅為1%左右。未來五年受益于記憶體和邏輯IC 對(duì)3D TSV 技術(shù)的大量應(yīng)用,預(yù)計(jì)3D TSV 滲透率將從現(xiàn)在的1%左右提高到9%,產(chǎn)值達(dá)到近400 億美元,年復(fù)合增長(zhǎng)率為58%。對(duì)應(yīng)3D TSV 封裝技術(shù)也將高速增長(zhǎng),預(yù)計(jì)市場(chǎng)規(guī)模將從2012 年的8 億美元增長(zhǎng)到2017 年的93 億美元,年復(fù)合增長(zhǎng)率為64%。

目前,國(guó)內(nèi)的半導(dǎo)體封測(cè)廠如長(zhǎng)電科技、華天科技、晶方科技在這些先進(jìn)封裝技術(shù)上都已經(jīng)完成了布局。預(yù)計(jì)在2013-14 年,這些先進(jìn)封裝技術(shù)開始進(jìn)入高速滲透期, 市場(chǎng)規(guī)模快速提升,將給這些具備先進(jìn)封裝技術(shù)的半導(dǎo)體封測(cè)廠帶來巨大投資機(jī)會(huì),投資機(jī)會(huì)在當(dāng)下。

圖:國(guó)內(nèi)封測(cè)廠完成先進(jìn)封裝技術(shù)布局

3. IC?設(shè)計(jì)領(lǐng)域潛在投資機(jī)會(huì)巨大

3.1IC設(shè)計(jì)領(lǐng)域發(fā)展最快,初現(xiàn)具備全球競(jìng)爭(zhēng)力公司

受益于國(guó)內(nèi)下游終端需求巨大和政府政策大力支持,國(guó)內(nèi)IC 設(shè)計(jì)產(chǎn)業(yè)一直高速迅猛發(fā)展,是半導(dǎo)體產(chǎn)業(yè)鏈各環(huán)節(jié)增速最快的一個(gè)領(lǐng)域。據(jù)中國(guó)半導(dǎo)體協(xié)會(huì)統(tǒng)計(jì),2013 年國(guó)內(nèi)IC 設(shè)計(jì)市場(chǎng)規(guī)模已經(jīng)達(dá)到809 億,較2004 年增長(zhǎng)了近10 倍,年復(fù)合增長(zhǎng)率為29%,是國(guó)內(nèi)半導(dǎo)體行業(yè)增速的2.5 倍。并且近幾年在智能機(jī)滲透率快速提升的刺激下,國(guó)內(nèi)IC 設(shè)計(jì)領(lǐng)域市場(chǎng)規(guī)模更是一路高奏凱歌。

在國(guó)內(nèi)集成電路三個(gè)環(huán)節(jié)中,2004 年IC 設(shè)計(jì)占比最少僅有15%,市場(chǎng)規(guī)模只有制造環(huán)節(jié)的45%。不過經(jīng)過這十年的高速發(fā)展,2013 年IC 設(shè)計(jì)環(huán)節(jié)占比已經(jīng)上升到了32%,市場(chǎng)規(guī)模比制造環(huán)節(jié)高出35%。

圖:IC設(shè)計(jì)領(lǐng)域過去十年增速最快

IC?設(shè)計(jì)領(lǐng)域之所以獲得如此高速的增長(zhǎng),主要是得益于在國(guó)內(nèi)巨大需求刺激下涌現(xiàn)出了一批具有國(guó)際競(jìng)爭(zhēng)力的IC 設(shè)計(jì)公司。據(jù)IC insights 統(tǒng)計(jì),2013 年全球前25 大FablessIC 設(shè)計(jì)公司中,中國(guó)廠商華為海思和展訊占據(jù)兩席。其中華為海思以13.55 億美元的銷售額排在第12 位,展訊以10.7 億美元的營(yíng)收排在行業(yè)第二位,并以48%的同比增速成為增長(zhǎng)最快的公司。現(xiàn)在在競(jìng)爭(zhēng)異常激烈的Fabless IC 設(shè)計(jì)領(lǐng)域,這些國(guó)內(nèi)優(yōu)秀的設(shè)計(jì)廠商已經(jīng)初具競(jìng)爭(zhēng)力,甚至直接對(duì)國(guó)際大廠直接造成威脅。

表:全球前25大Fabless IC設(shè)計(jì)公司

3.2中國(guó)IC設(shè)計(jì)廠的崛起,未來投資機(jī)會(huì)巨大

受益于中國(guó)大陸終端市場(chǎng)的蓬勃發(fā)展和國(guó)內(nèi)政府的大力支持,中國(guó)IC設(shè)計(jì)領(lǐng)域市場(chǎng)規(guī)模實(shí)現(xiàn)了持續(xù)快速增長(zhǎng)。在這一發(fā)展過程中,中國(guó)本土IC設(shè)計(jì)廠商也實(shí)現(xiàn)了快速崛起,經(jīng)過激烈的競(jìng)爭(zhēng)已經(jīng)逐漸涌現(xiàn)出一些具備全球競(jìng)爭(zhēng)力的公司。并且未來還將有更多優(yōu)秀的IC設(shè)計(jì)公司在A股市場(chǎng)上市,給投資者創(chuàng)造巨大的投資機(jī)會(huì)。

3.2.1華為海思的崛起,沖擊IC第一陣營(yíng)

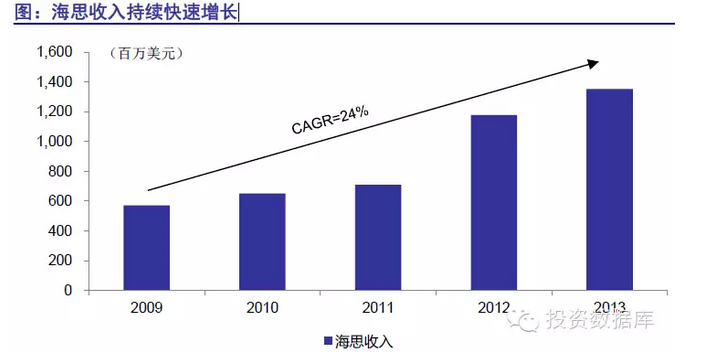

經(jīng)過數(shù)量的高速發(fā)展,華為海思已經(jīng)成長(zhǎng)為一家具備國(guó)際競(jìng)爭(zhēng)力的IC設(shè)計(jì)廠商。2004年華為成立子公司華為海思,是無線網(wǎng)絡(luò)、固定網(wǎng)絡(luò)、數(shù)字媒體等領(lǐng)域的系統(tǒng)級(jí)芯片( SoC ) 供應(yīng)商。2009年,華為推出了一款K3處理器試水智能手機(jī),這也是國(guó)內(nèi)第一款智能手機(jī)處理器。不過,當(dāng)年華為同MTK一樣押錯(cuò)了寶,選擇支持WM操作系統(tǒng)。這款處理器性能平平,主要被用在一些山寨智能機(jī)上。

海思處理器真正為眾人所知是在2012年成功推出海思K3V2之后,搭載K3V2的華為D1成為世界上第一款發(fā)布的4核手機(jī),一步登天躋身頂級(jí)智能手機(jī)處理器行列。

不過,發(fā)布后海思由于上市很晚、發(fā)熱較大、圖形兼容性差,讓華為D1的銷量不盡如人意。

圖:海思發(fā)展歷程

不過,華為海思又經(jīng)過兩年的蟄伏不斷地進(jìn)步,先是設(shè)計(jì)出4G基帶芯片并完成2G、3G、4G全覆蓋,可媲美高通;然后完成了手機(jī)芯片中最難的基帶芯片與應(yīng)用處理器芯片的系統(tǒng)集成,做出了單芯片解決方案;最后找到了更為先進(jìn)的晶圓代工工藝,把40nm工藝升級(jí)到28nm。

6月6日,海思成功發(fā)布八核處理器芯片麒麟Kirin920,再次成為手機(jī)芯片舞臺(tái)的焦點(diǎn)。麒麟Kirin 920內(nèi)置了4個(gè)Cortex-A15核心和4個(gè)Cortex-A7核心,搭配Mali-T628的GPU,并且支持LTE Cat 6全球頻段和HIFI音質(zhì)以及2560×1600的分辨率屏。這一配置使得麒麟Kirin 920超越聯(lián)發(fā)科MTK6595,性能水平直指高通驍龍800的水平。并且海思還強(qiáng)調(diào)配置該芯片的華為手機(jī)將于三季度推出,直接與MTK6595正面對(duì)決。根據(jù)海思最新公布的Roadmap,麒麟系列將在2015年成功邁入64位處理器時(shí)代。

根據(jù)ICInsights 的統(tǒng)計(jì),2013 年華為海思實(shí)現(xiàn)銷售收入13.6億美元,較2012 年增長(zhǎng)了15%,近五年年復(fù)合增長(zhǎng)率為24%。未來,隨著華為智能終端出貨量的高速增長(zhǎng)以及海思芯片在內(nèi)部占比的快速提高,華為海思銷售收入將有望迎來爆發(fā)式增長(zhǎng)。因此,考慮到最近發(fā)布的麒麟Kirin920 芯片以及華為公司的強(qiáng)大實(shí)力,我們認(rèn)為華為海思未來將有望沖擊全球手機(jī)芯片第一陣營(yíng)。

3.2.2展訊與銳迪科強(qiáng)強(qiáng)聯(lián)合,未來投資機(jī)會(huì)巨大

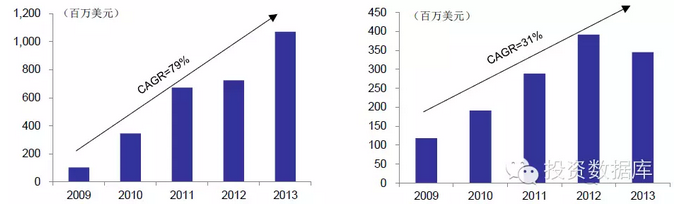

展訊和銳迪科是中國(guó)本土最優(yōu)秀的兩家IC 設(shè)計(jì)廠商,展訊在TD-SCDMA 基帶芯片技術(shù)領(lǐng)先,銳迪科則在射頻IC 上有優(yōu)勢(shì)。據(jù)中國(guó)半導(dǎo)體協(xié)會(huì)統(tǒng)計(jì),2012 年展訊和銳迪科分別以43.8 億元和24.6 億元排在中國(guó)十大IC 設(shè)計(jì)廠商中第2 位和第3 位。

展訊和銳迪科分別于2007年和2010年在美國(guó)納斯達(dá)克上市公司。展訊上市之初受制于國(guó)內(nèi)3G遲遲不發(fā)牌發(fā)展非常不順08、09連續(xù)兩年下滑,股價(jià)更是從上市之初的15美元下跌到1美元以下。2009年初李力游替代公司創(chuàng)始人武平出任公司CEO,迅速提高公司內(nèi)部的執(zhí)行力和外部與客戶的溝通,并且搭乘國(guó)內(nèi)3G牌照發(fā)放之勢(shì),公司再度迎來爆發(fā)式增長(zhǎng)。營(yíng)業(yè)收入從2009年的1.05億美元增長(zhǎng)到2013年的10.7億美元,五年增長(zhǎng)超10倍。

展訊在2012年上半年首次成功推出智能機(jī)SoC芯片SC8810,現(xiàn)在在超低端智能手機(jī)芯片領(lǐng)域優(yōu)勢(shì)明顯。目前,公司已經(jīng)成功研發(fā)出WCDMA SoC芯片SC7710和TD-LTE基帶芯片SC9610,今年年初公司再度高調(diào)宣布進(jìn)軍平板電腦市場(chǎng),同時(shí)推出一款針對(duì)平板電腦的四核芯片SC5735。

銳迪科在射頻IC領(lǐng)域技術(shù)優(yōu)勢(shì)領(lǐng)先,主要產(chǎn)品包括RF IC、PA、基帶芯片、藍(lán)牙IC等。公司營(yíng)收整體保持快速增長(zhǎng),2013年實(shí)現(xiàn)營(yíng)業(yè)收入3.45億美元,過去5年的CAGR為31%。去年收入下滑主要是由于受到匯率影響導(dǎo)致印度在內(nèi)的發(fā)展中國(guó)家進(jìn)口訂單減少。

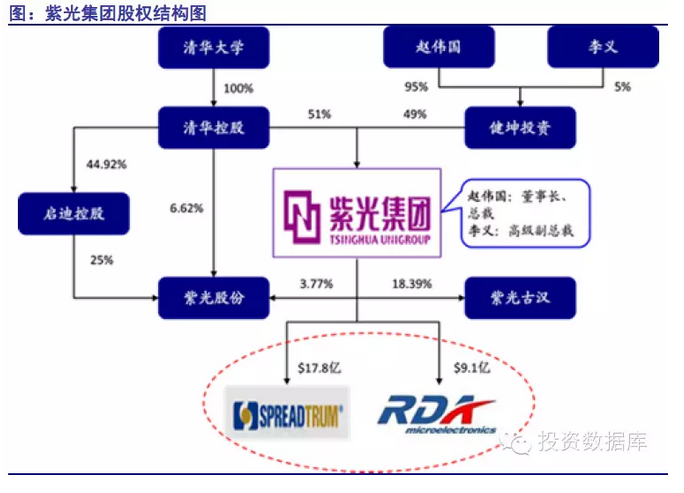

2013?年7 月和11 月,清華紫光集團(tuán)分別發(fā)布公告以17.8 億美元和9.1 億美元收購展訊和銳迪科。如果展訊和銳迪科完成合并,那么簡(jiǎn)單相加13 年合并收入為14.2 億美元,將超越華為海思成為國(guó)內(nèi)最大IC 設(shè)計(jì)廠商,在全球排到第11 位。更為重要的是,展訊和銳迪科的強(qiáng)強(qiáng)聯(lián)合將實(shí)現(xiàn)優(yōu)勢(shì)互補(bǔ)形成協(xié)同效應(yīng)。除了前面提到的展訊TD-SCDMA 和銳迪科的RF 是各自強(qiáng)向外,展訊軟件研發(fā)實(shí)力強(qiáng)大但I(xiàn)C 研發(fā)實(shí)力薄弱, 而銳迪科則強(qiáng)于IC 研發(fā)沒有真正的軟件開發(fā)力量。

目前,紫光集團(tuán)由清華大學(xué)全資持股的清華控股有限公司擁有51%的股份,得到清華大學(xué)的資金資助。而另外49%股份被私營(yíng)企業(yè)健坤投資集團(tuán)有限公司持有,該公司實(shí)際控制人趙偉國(guó)目前擔(dān)任紫光集團(tuán)的主席兼首席執(zhí)行官,為整個(gè)計(jì)劃的策劃人。根據(jù)紫光集團(tuán)的戰(zhàn)略目標(biāo),未來將以集成電路產(chǎn)業(yè)為核心,把紫光集團(tuán)打造成世界級(jí)芯片巨頭。

目前,展訊已經(jīng)完成私有化在納斯達(dá)克退市,銳迪科還在私有化進(jìn)程中,兩家公司有望在紫光集團(tuán)下完成合并。紫光集團(tuán)旗下現(xiàn)在擁有紫光股份和紫光古漢兩家A股上市公司,紫光股份主營(yíng)為IT產(chǎn)業(yè),紫光古漢主營(yíng)為醫(yī)藥。市場(chǎng)之前普遍認(rèn)為展訊與銳迪科完成合并之后可望會(huì)通過注入紫光股份來完成A股上市。不過,目前紫光集團(tuán)不斷減持紫光股份,所以我們認(rèn)為兩家公司合并以后直接在A股上市的概率最大。屆時(shí),展訊與銳迪科合并后的公司將成為A股最大半導(dǎo)體上市公司,并且具備較強(qiáng)的國(guó)際競(jìng)爭(zhēng)力,將給A股投資者創(chuàng)造巨大的投資機(jī)會(huì)。

4.?晶圓制造領(lǐng)域快速追趕,利好全產(chǎn)業(yè)鏈

晶圓制造環(huán)節(jié)是半導(dǎo)體產(chǎn)業(yè)鏈中至關(guān)重要的一環(huán),制造工藝高低直接決定了半導(dǎo)體產(chǎn)業(yè)先進(jìn)程度。過去15年國(guó)內(nèi)晶圓制造環(huán)節(jié)發(fā)展滯后,未來在政府資金直接支持之下有望進(jìn)行快速追趕,將利好半導(dǎo)體行業(yè)全產(chǎn)業(yè)鏈。

4.1晶圓代工盈利豐厚,寡頭壟斷格局早已形成

半導(dǎo)體產(chǎn)業(yè)鏈上各環(huán)節(jié)的盈利情況與其他制造行業(yè)產(chǎn)業(yè)鏈存在巨大的差異。一般的制造行業(yè)符合微笑曲線,上游設(shè)計(jì)環(huán)節(jié)盈利能力最高,中游制造環(huán)節(jié)次之,下游組裝環(huán)節(jié)盈利能力最低。但是IC產(chǎn)業(yè)鏈卻并不相同,中游制造環(huán)節(jié)盈利能力高于上游設(shè)計(jì)環(huán)節(jié),是整個(gè)產(chǎn)業(yè)鏈中最高的一環(huán)。

晶圓制造環(huán)節(jié)之所以能獲得如此高的盈利,主要是得益于晶圓制造廠具有極高的資本壁壘和技術(shù)壁壘。晶圓制造企業(yè)為了能夠緊跟技術(shù)的發(fā)展每年都需要投入巨資,臺(tái)積電近兩年的資本支出金額高達(dá)近百億美元,占公司營(yíng)收的近50%。另外兩家IDM大廠Intel 和三星半導(dǎo)體每年的資本支出也都是在百億美元以上,其中絕大部分都是投到了制造環(huán)節(jié)。此外,晶圓制造環(huán)節(jié)也是高技術(shù)密集型,臺(tái)積電2013 年研發(fā)費(fèi)用支出也已經(jīng)達(dá)到了16 億美元。

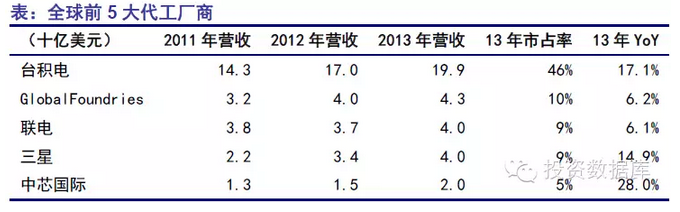

在極高的資本壁壘和技術(shù)壁壘雙重作用下,現(xiàn)在全球晶圓代工行業(yè)早已經(jīng)形成寡頭壟斷格局。行業(yè)龍頭臺(tái)積電2013 年?duì)I收為199 億美元,占據(jù)晶圓代工行業(yè)半壁江山,市占率高達(dá)46%。全球其他主要代工廠還有GlobalFoundries、聯(lián)電、三星半導(dǎo)體、中芯國(guó)際等廠商,前五大廠商合計(jì)市占率高達(dá)79%。

4.2國(guó)內(nèi)晶圓制造發(fā)展滯后,有望獲得政府大力支持

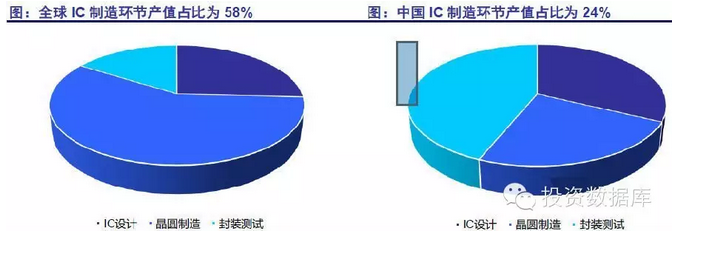

在過去15 年,中國(guó)半導(dǎo)體產(chǎn)業(yè)發(fā)展非常不均勻,大力支持IC 設(shè)計(jì)環(huán)節(jié)發(fā)展,而過度輕視IC 制造環(huán)節(jié)。全球半導(dǎo)體產(chǎn)業(yè)鏈,晶圓制造占整個(gè)半導(dǎo)體產(chǎn)業(yè)鏈中產(chǎn)值最高,占比高達(dá)58%。而在國(guó)內(nèi),晶圓制造在三個(gè)環(huán)節(jié)中占比卻最小,僅有24%。這一產(chǎn)業(yè)鏈發(fā)展的不均勻嚴(yán)重影響了國(guó)內(nèi)整個(gè)半導(dǎo)體產(chǎn)業(yè)鏈的健康發(fā)展。

以前面提到的華為海思最近發(fā)布的Kirin920 芯片為例,該芯片才首次采用28nm 制程。而聯(lián)發(fā)科在2013 年3 月發(fā)布的MT6572 就已經(jīng)開始采用28nm 制程,高通最新發(fā)布的驍龍810/808 更是采用了下一代20nm 制程。中國(guó)大陸制造環(huán)節(jié)發(fā)展的滯后也就直接影響了IC 設(shè)計(jì)環(huán)節(jié)的發(fā)展,使得本土IC 廠商與世界龍頭IC 廠商競(jìng)爭(zhēng)不再同一條起跑線上。

不過,新一輪政府對(duì)半導(dǎo)體產(chǎn)業(yè)的支持方式已由原來的單純政策支持轉(zhuǎn)變?yōu)檎吆唾Y金共同支持。我們認(rèn)為晶圓制造環(huán)節(jié)有望成為政府后續(xù)扶持國(guó)內(nèi)半導(dǎo)體產(chǎn)業(yè)發(fā)展的重點(diǎn)領(lǐng)域,本次成立的1200 億國(guó)家集成電路產(chǎn)業(yè)扶持基金中40%投入芯片制造與封裝,其中絕大部分資金可能會(huì)分配到晶圓制造領(lǐng)域。這樣將有利于半導(dǎo)體產(chǎn)業(yè)鏈的健康發(fā)展,利好全產(chǎn)業(yè)鏈。

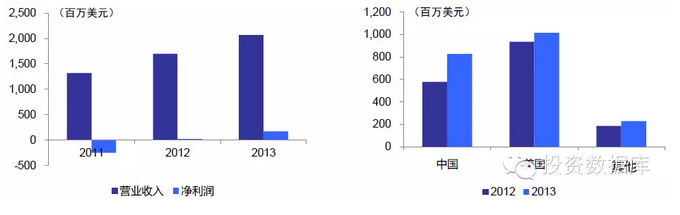

4.3?中芯國(guó)際將挑起集成電路產(chǎn)業(yè)崛起重任

中芯國(guó)際作為國(guó)內(nèi)唯一具有全球競(jìng)爭(zhēng)力的晶圓制造龍頭,未來將挑起國(guó)內(nèi)集成電路產(chǎn)業(yè)崛起重任。過去三年,中芯國(guó)際收入和利潤(rùn)都實(shí)現(xiàn)了持續(xù)快速增長(zhǎng),2013 年?duì)I業(yè)收入和凈利潤(rùn)分別達(dá)到20.7 億和1.7 億美元,同比分別增長(zhǎng)21.6%和660%。這主要是受益于國(guó)內(nèi)對(duì)芯片的持續(xù)強(qiáng)勁需求和中芯國(guó)際45nm 制程工藝在2012 年三季度成功大規(guī)模量產(chǎn)。中國(guó)區(qū)域貢獻(xiàn)銷售收入8.3 億美元,同比增長(zhǎng)43%,占比由12年的34%大幅提升到13 年的40%。

2012?年三季度,中芯國(guó)際40/45nm 制程工藝成功大規(guī)模量產(chǎn),收入占比迅速提升。2013 年三季度和四季度占比已經(jīng)達(dá)到了15%以上,全年40/45nm 制程貢獻(xiàn)收入12%。國(guó)內(nèi)芯片設(shè)計(jì)廠商一直受制于中芯國(guó)際無法提供高制程工藝技術(shù),只能找臺(tái)積電、聯(lián)電進(jìn)行代工,這也就限制了國(guó)內(nèi)集成電路產(chǎn)業(yè)的發(fā)展。

從晶圓代工龍頭制程工藝大規(guī)模量產(chǎn)時(shí)間來看,曾經(jīng)的臺(tái)灣雙雄臺(tái)積電和聯(lián)電在65nm 制程上還基本保持同步,而到28nm 制程差距已經(jīng)拉大到了2.5 年,這充分說明了晶圓制造行業(yè)規(guī)模效應(yīng)突出強(qiáng)者恒強(qiáng)的邏輯。所以,晶圓制造廠商一旦拉開差距, 希望依靠自身內(nèi)生增長(zhǎng)來實(shí)現(xiàn)追趕基本不可能。

在65nm 制程上,中芯國(guó)際比臺(tái)積電晚了2 年,而45nm 制程差距拉大到3.5年。不過,中芯國(guó)際在28nm 上盡力追趕,今年1 月宣布正式開始量產(chǎn)并接到了部分高通手機(jī)芯片訂單,預(yù)計(jì)今年下半年收入占比會(huì)迅速提升,與臺(tái)積電的差距縮短到3 年。

隨著制程的縮小和晶圓尺寸的增大,晶圓制造廠投資金額呈指數(shù)式增長(zhǎng)。8英寸工廠需要10億美元,12英寸工廠需要25-30億美元,未來到18英寸工廠投資額將高達(dá)100-120億美元,這將是大部分晶圓廠無法承受的金額。

未來,我們認(rèn)為為了支持國(guó)內(nèi)集成電路產(chǎn)業(yè)的發(fā)展,國(guó)家將給予中芯國(guó)際更多政策和資金方面的支持。去年,中芯國(guó)際在北京政府的大力支持之下與中關(guān)村發(fā)展集團(tuán)和北京工業(yè)發(fā)展投資管理有限公司合資成立中芯北方集成電路制造(北京)有限公司,注冊(cè)資本12億美元,中芯國(guó)際占55%。中芯國(guó)際北京“二期”生產(chǎn)線投資額將達(dá)72億美元,其第一階段投資35.9億美元,新增一條12寸產(chǎn)能為35000片/月,工藝技術(shù)節(jié)點(diǎn)為40nm-28nm的集成電路生產(chǎn)線,2013年年底已經(jīng)封頂,2014年下半年開始引入設(shè)備。

預(yù)計(jì)到今年年底,中芯國(guó)際北京和深圳Fab都將會(huì)投產(chǎn),產(chǎn)能將分別達(dá)到6k/月和10k/月。屆時(shí)公司總產(chǎn)能將達(dá)到271k/月,較去年年底產(chǎn)能234k/月增長(zhǎng)16%,并且28nm產(chǎn)品營(yíng)收占比將快速提升。

5.?投資建議

在全球半導(dǎo)體行業(yè)高景氣周期持續(xù),國(guó)內(nèi)政策扶持力度加大,越來越多優(yōu)秀半導(dǎo)體公司在A股上市三大投資邏輯的支持之下,A股半導(dǎo)體行業(yè)的投資機(jī)會(huì)已經(jīng)來臨,未來3-5年將是A股半導(dǎo)體行業(yè)重要投資周期。

封測(cè)環(huán)節(jié)占據(jù)國(guó)內(nèi)集成電路產(chǎn)業(yè)主導(dǎo),行業(yè)屬性利于國(guó)內(nèi)封測(cè)廠實(shí)施追趕。A股上市的封測(cè)企業(yè)質(zhì)地優(yōu)秀,完成先進(jìn)封裝技術(shù)布局,符合未來封裝行業(yè)趨勢(shì),投資機(jī)會(huì)已經(jīng)來臨,建議重點(diǎn)關(guān)注:長(zhǎng)電科技、華天科技、晶方科技。

IC設(shè)計(jì)環(huán)節(jié)過去十年在政策支持和終端市場(chǎng)需求強(qiáng)勁的雙重動(dòng)力推動(dòng)下實(shí)現(xiàn)了持續(xù)快速增長(zhǎng),未來將會(huì)有一批國(guó)內(nèi)最優(yōu)秀具備國(guó)際競(jìng)爭(zhēng)力的IC設(shè)計(jì)公司有望在A股上市,建議關(guān)注:展訊、銳迪科、瀾起科技、美新半導(dǎo)體。

晶圓制造環(huán)節(jié)過去發(fā)展嚴(yán)重滯后,直接影響國(guó)內(nèi)半導(dǎo)體產(chǎn)業(yè)發(fā)展。未來,國(guó)家為了進(jìn)一步扶持國(guó)內(nèi)集成電路產(chǎn)業(yè)發(fā)展,將會(huì)加大對(duì)晶圓制造環(huán)節(jié)的政策和資金支持力度。中芯國(guó)際作為國(guó)內(nèi)最大全球第五大的晶圓代工企業(yè),將挑起國(guó)內(nèi)集成電路崛起重任,成為政府主要支持對(duì)象,建議關(guān)注。